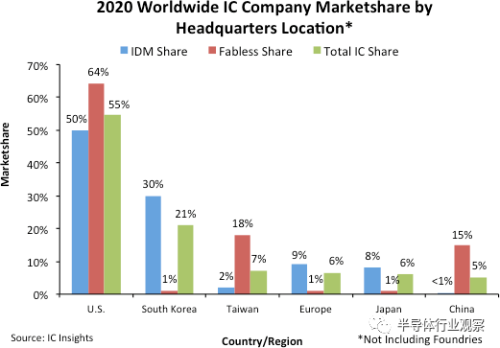

根據(jù)ICinsights報告顯示,統(tǒng)計IDM、Fabless的集成電路市場份額,美國遙遙領(lǐng)先。

如圖1所示,到2020年,美國公司占全球IC市場總量的55%,其次是韓國公司,所占份額為21%。中國臺灣公司憑借其無晶圓廠公司IC銷售額的優(yōu)勢,占IC總銷售額的7%,比歐洲和日本公司高出1個百分點。

如圖所示,到2020年,中國公司僅占全球IC市場的5%。

報告進一步指出,韓國和日本公司在無晶圓廠IC領(lǐng)域的實力極其薄弱,而中國臺灣和中國大陸公司在IDM IC市場中的份額卻很低。而總部位于美國的公司在IDM、無晶圓廠和整個IC行業(yè)市場份額方面表現(xiàn)出最大的平衡。

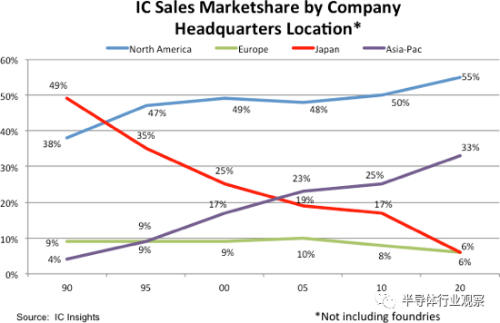

從報告中可以看到,2020年,日本公司在IC行業(yè)的市場份額繼續(xù)保持其可追溯到1990年代的良好狀態(tài)。如圖2所示,在1990年,日本公司幾乎占據(jù)了全球IC市場份額的一半,而在過去30年中,該份額急劇下降,但在2020年僅下降了6%。日本公司,歐洲公司去年在全球IC市場中所占的份額也僅占6%,而1990年為9%。

與過去三十年來,日本和歐洲公司的IC市場份額下滑相比,而美國和亞洲IC供應商的份額自1990年以來則一直在上升。如上圖所示,亞洲公司在全球IC市場激增中所占的份額從1990年微不足道的4%增長到2020年的33%。如果統(tǒng)計亞洲IC供應商所占份額的增加比例,則相當于30年的IC銷售復合年增長率為15.5%,約為同時間段整個IC市場總復合年增長率的兩倍。

IC Insights:中國公司生產(chǎn)的芯片僅占其用量的5.9%

IC Insights在今年二月發(fā)布了2021年版的《麥克林報告》。對集成電路產(chǎn)業(yè)的新分析和預測包括對區(qū)域市場份額的分析,其中包括按產(chǎn)品類型劃分的中國集成電路市場。

ICinsights表示,中國自2005年以來,就一直是世界上最大的IC市場,并且自那時以來規(guī)模一直在增長。

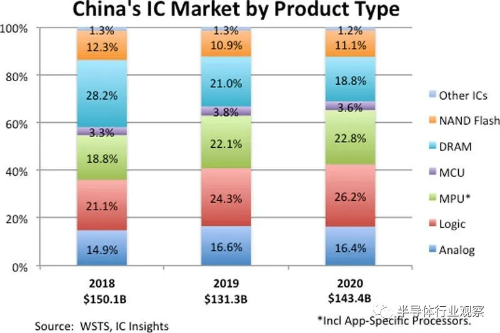

報告指出,2020年,中國集成電路市場增至1,434億美元,較2019年的1,313億美元增長9%。ICInsights估計,中國1,434億美元的集成電路市場中有60%(860億美元)被集成到出口的電子系統(tǒng)設(shè)備中,而其中40%的IC市場(574億美元)被用于本國消費的電子系統(tǒng)設(shè)備中。

圖1顯示了按產(chǎn)品類型劃分的中國IC市場。領(lǐng)先的是邏輯器件的銷售,該產(chǎn)品去年占中國IC市場的26%(375億美元)。ICInsights預測,到2025年,邏輯市場仍將是中國最大的IC產(chǎn)品領(lǐng)域,在預測期內(nèi)將保持10.5%的強勁復合年增長率。

在受病毒困擾的這一年中,智能手機在中國乃至全球的強勁銷售以及各種計算系統(tǒng)的銷量均有所增長,導致微處理器成為去年中國第二大IC產(chǎn)品領(lǐng)域。中國的MPU銷售額(包括專用處理器的收入)在2020年增長12%,達到327億美元。

去年,DRAM以19%的份額成為中國第三大IC市場。2020年,DRAM和NAND閃存市場合計占中國IC市場總量的30%。中國高水平的內(nèi)存消耗正在助長該國的強烈愿望,即創(chuàng)造越來越多的本地生產(chǎn)的DRAM和NAND閃存設(shè)備。

無可否認,在中國及亞太地區(qū)其他地區(qū),IC市場份額不斷增長的長期趨勢是不可改變的。預計中國和亞太地區(qū)在全球IC市場的合并份額將從2020年的63.8%增加到2025年的68.1%,在此期間的復合年增長率為9.4%。

自2005年以來,中國一直是IC的最大消費國,但中國現(xiàn)在不一定是IC的主要生產(chǎn)國,將來也不一定。2020年在中國銷售的1,434億美元IC中,在中國生產(chǎn)的IC僅占15.9%,約227億美元。其中,總部位于中國的公司的總產(chǎn)值僅為83億美元,僅占該國去年IC市場總量的5.9%。在中國擁有晶圓廠業(yè)務(wù)的外國公司(例如,臺積電,SK海力士,三星,聯(lián)電等)仍占中國IC產(chǎn)量的大部分。

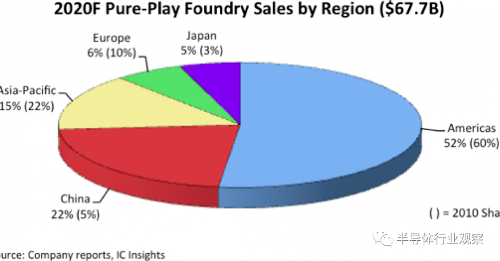

ICinsights:中國大陸2020將占晶圓代工業(yè)務(wù)的22%

據(jù)ICinsights之前報告顯示,中國大陸在2018年的幾乎貢獻了純晶圓代工市場在當年的所有增長。2019年,中美貿(mào)易戰(zhàn)減緩了中國的經(jīng)濟增長,但其晶圓代工市場份額仍然增長了兩個百分點,達到21%。此外,盡管2020年早些時候Covid-19關(guān)閉了中國經(jīng)濟,但據(jù)預測,到2020年,中國在純晶圓代工市場的份額將為22%,比2010年的水平高出17個百分點(圖1)。

圖1

預計日本仍將是純晶圓代工銷售的最小市場,2020年的市場份額僅為5%(比2010年的份額僅增長2個百分點)。預計到2020年日本的晶圓代工市場價值約為36億美元,日本的純晶圓代工銷售份額預計將約為2020年美洲純晶圓代工市場(351億美元)的10%。

IC Insights認為,未來純晶圓代工服務(wù)的日本市場只會略有增長。日本的無晶圓廠IC公司基礎(chǔ)設(shè)施很小,預計未來五年不會增長太多。因此,預計日本晶圓廠需求的幾乎所有增長都將來自利用IC代工服務(wù)的大量日本IDM(例如瑞薩,東芝,索尼等)。

海思和其他無晶圓廠IC公司在中國大陸的興起增加了該國對代工服務(wù)的需求。圖2顯示了IC Insights列出的2018-2020年中國頂級純晶圓代工廠家的銷售額。

圖2

總體而言,中國的純晶圓代工銷售額在2019年增長了10%,達到118億美元,遠好于去年純晶圓代工市場總量下降1%的水平。此外,預計到2020年,對中國的純晶圓代工銷售將增長26%

如圖所示,聯(lián)電在中國的銷售額增長最快,躍升了19%。增長的動力來自其位于中國廈門的Fab 12X的持續(xù)增加,該工廠于2016年底開業(yè)。該晶圓廠目前的月產(chǎn)能為1.87K 300mm晶圓。預計到2021年中期將完成每月25,000片晶圓的擴展。

在2018年躍升59%之后,臺積電在中國的銷售額在2019年又增長了17%,達到69億美元。因此,去年臺積電的銷售額增長幾乎全部來自中國市場,中國在該公司銷售中所占的份額從2016年的9%增至2019年的20%,翻了一番以上。2020年,總部位于中國大陸的中芯國際和中國臺灣的臺積電在中國大陸的預計銷售預計將增長將分別達到32%和30%。對于中芯國際來說,2020年該公司在中國大陸的銷售額將增長32%,這與該公司在2019年錄得的中國銷售額下降7%相比有了很大的轉(zhuǎn)變。

2019下半年,臺積電在中國的銷售強勁,這得益于其向無晶圓廠IC供應商海思(HiSilicon)銷售7納米應用處理器。2020年上半年,臺積電在中國的大陸銷售額持平于每季度2.2至23億美元。鑒于臺積電向海思的設(shè)備出貨已于2020年9月中旬結(jié)束,因此該收入能否在20年4季度被其他中國公司的銷售所取代尚待觀察。

ICinsights:中國芯片難達成既定的2025目標

知名分析機構(gòu)ICinsights報道,在中國的集成電路市場和中國的本土集成電路生產(chǎn)之間應該有一個非常明顯的區(qū)別。正如IC Insights經(jīng)常指出的那樣,盡管自2005年以來中國一直是最大的IC消費國,但這并不一定意味著中國內(nèi)部IC產(chǎn)量將大幅度增加。

如圖1所示,2020年中國的IC產(chǎn)量占其1,434億美元IC市場的15.9%,高于2010年10年前的10.2%。此外,IC Insights預測,到2025年,這一份額將比2020年增加3.5個百分點,達到19.4%。(平均每年增長0.7個百分點)。

ICinsights進一步指出,去年在中國制造的價值227億美元的IC中,總部位于中國的公司僅生產(chǎn)了83億美元(36.5%),僅占中國1,434億美元IC市場的5.9%。而臺積電,SK海力士,三星,英特爾,聯(lián)電和其他在中國設(shè)有IC晶圓廠的海外公司則生產(chǎn)了其余的產(chǎn)品。ICInsights估計,在中國公司生產(chǎn)的83億美元IC中,約有23億美元來自IDM,60億美元來自中芯國際等純粹的代工廠。

如果如IC Insights預測的那樣,到2025年,中國的IC制造業(yè)將增加到432億美元,那么中國的IC產(chǎn)量仍僅占預測的2025年全球IC市場總額5,779億美元的7.5%。即使在某些中國生產(chǎn)商的IC銷售量大幅增加之后(許多中國IC生產(chǎn)商都是代工,他們將其IC出售給將這些產(chǎn)品轉(zhuǎn)售給電子系統(tǒng)生產(chǎn)商的公司),但基于中國的IC生產(chǎn)仍可能代表到2025年,僅約占全球IC市場的10%。這將遠遠低于中國之前制定的,到2025年,我國芯片國產(chǎn)化率需達到70%的目標。

目前,預計中國的集成電路生產(chǎn)將在2020年至2025年期間實現(xiàn)13.7%的強勁復合年增長率。但是,考慮到去年中國的IC產(chǎn)量僅為227億美元,這種增長是從一個相對較小的基數(shù)開始的。

ICinsights指出,即使中國存儲器初創(chuàng)企業(yè)YMTC和CXMT正在建立新的IC生產(chǎn),所以IC Insights仍認為,外國公司將成為未來中國IC生產(chǎn)基地的很大一部分。

ICinsights之前曾強調(diào),關(guān)于中國在IC需求的自給自足討論,許多觀察者忽略了一個主要問題,那就是他們?nèi)狈Ρ就恋姆莾?nèi)存IC技術(shù)。他們表示,中國沒有主要的模擬,混合信號,服務(wù)器MPU,MCU或?qū)S眠壿婭C制造商。而這些IC產(chǎn)品細分市場占了去年中國IC市場的一半以上,這些市場由擁有數(shù)十年經(jīng)驗和數(shù)千名員工的根深蒂固的外國IC生產(chǎn)商所主導。盡管每個人都專注于中國在內(nèi)存市場的發(fā)展,但要在非內(nèi)存IC領(lǐng)域自力更生,對中國來說是一個更加困難的問題。IC Insights認為,中國公司要在非內(nèi)存IC產(chǎn)品領(lǐng)域中獲得競爭力需要數(shù)十年的時間。

他們表示,目前,中國在未來的集成電路產(chǎn)業(yè)能力方面勇敢面對。但是,鑒于當今中國公司IC生產(chǎn)和技術(shù)的起步極小且尚未開發(fā),并且購買先進的半導體制造設(shè)備的難度越來越大,IC Insights認為,中國要實現(xiàn)芯片(內(nèi)存和非內(nèi)存)自給自足的目標在未來五年甚至未來十年內(nèi)基本不可能取得重大進展。