前言:

隨著智能終端以及電動汽車的興起,集成電路業的好日子已經來臨,對比所有半導體行業的發展和營收,發現半導體行業的收入和利潤在近幾年都有上升。

疫情時期的消費轉型,本質上也是技術發展必然其實,也是工業和信息化革命的必然周期律。

半導體大廠利潤普遍增長

在對三星電子、英特爾、英偉達、高通、臺積電、AMD發布的今年一季度財務報告計算分析中得出這六大半導體廠商收入平均增長33%以上,利潤平均增長48%。

其中除了英特爾公司收入出現負增長,但其利潤驚人增長141%以上。

此外,高通利潤同比增長66.52%,臺基電則是增長了45.1%。

近日,首創證券統計了美股市值100億美元以上半導體公司2021年毛利率,毛利率超過50%的13家企業中,模擬芯片廠商有5家,占比達38.5%;其中德州儀器更是奪得榜首,毛利率高達67.5%。

毛利率最高的賽道和玩家

2021年美股市值100億美元以上半導體公司中,毛利率超過50%的公司模擬廠商數量最多,高毛利率其實是高性能模擬芯片廠商的共同點。

德州儀器是毛利率最高的半導體公司,2021年毛利率達到67.5%,今年第一季度毛利率更是提升到了70.2%。

作為模擬市場的巨頭,微芯科技、亞德諾半導體等廠商毛利率也在60%以上。

模擬芯片產品生命周期長且類型多樣,下游應用領域廣泛,客戶數量多且分散。

基于此,模擬芯片市場集中度較低,2020年第一大廠商德州儀器的市占率不超過20%。

1990年模擬行業當時排名第一的國民半導體市占率僅7%。

德州儀器從2004年開始穩居全球第一,2011年收購國民半導體后拉大與第二名的份額差距。

2020年市占率19%根據ICInsights的統計,2014到2020年全球前十大模擬廠商變動不大。

此外,國內A股毛利率最高的半導體公司同樣是模擬芯片廠商思瑞浦,毛利率達60.2%,且圣邦股份、卓勝微等多家本土模擬廠商毛利率都處于高位。

實現了邊際效益最大化

從整體來看,模擬芯片的市場規模不算太大,但是其技術門檻和效率優勢一直存在。

其迭代速度不像數字芯片快速,但是以其穩定的制程和供應,實現了最大的邊際效益。

原因一是產品技術相對穩定,迭代比較慢;

原因二是產品成本和效率不斷提升,重點是從晶圓尺寸的提升,從6英寸到8英寸到12英寸,其成本效率優勢也發揮了較大。

新材料和新技術以及新工藝對于模擬芯片的沖擊不強,但隨著第三代半導體的興起,從硅基材料到碳基材料的變革,以及耐高壓的碳化硅IGBT的逐步火熱,對于傳統的模擬芯片廠商以及設計和裝備,都有一定的影響。

但是,其積累多年的技術和專利壁壘,也會阻擋一部分的新廠商進入該領域,從而保持自身的優勢。

此外,模擬芯片具有[常青樹]特性,其產品迭代慢、供貨周期長,因此下游客戶替換意愿不強。

而高毛利是模擬芯片廠商保持競爭力的一個重要因素,而邁向12英寸則是他們保障高毛利,盈利未來的方式之一。

[新能源汽車]+[電子+]帶動新增長

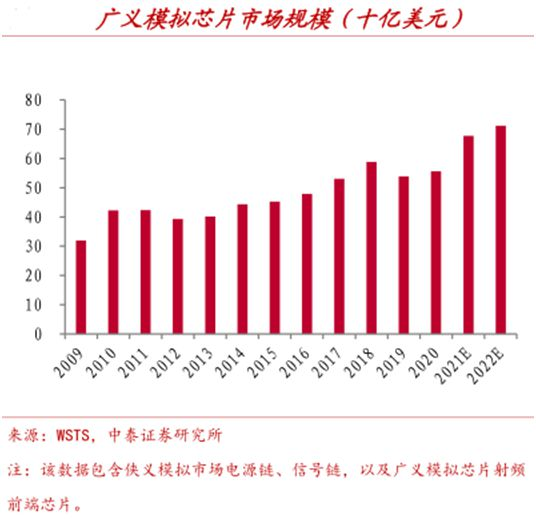

根據WSTS數據,2020年廣義模擬芯片市場規模達到557億元美元(含信號鏈、電源鏈、射頻),占到半導體行業的13%,占集成電路市場的15.4%,占集成電路市場的15.4%。

其中電源鏈329億元美元,信號鏈99億元美元,其余100多億為射頻前端(屬于廣義的模擬芯片)。

據ICinsights統計數據,2021年模擬市場達到了741億美元的歷史新高,預計2022年市場總銷售額將增長12%至832億美元。

模擬芯片作為新能源汽車動力域重要組成部分,單車價值量有望顯著提升,2022年汽車電子在模擬芯片下游需求占比有望從2020年的22.5%上升至24.7%。

模擬芯片主要分布在座艙域、動力域以及車身域,對汽車的控制起到舉足輕重的作用。

當前每輛汽車包含10-100個模擬芯片,每種芯片的價值量約為1美金。

隨著下游新能源汽車需求不斷釋放,汽車電子作為新能源車產業鏈的上游有望充分受益。

雖然數字芯片的市場規模遠大于模擬芯片,但模擬芯片在電子系統中是不可或缺的,[電子+]的實現過程必然會推動模擬芯片需求增加。

根據GSMA的預測,全球物聯網連接數將由2019年的120億增加到2025年的246億,其中消費級增加44億,企業級增加82億,企業級新增數量接近消費級的兩倍。

結尾:

看待半導體行業,需要從更長的時間周期上觀察技術和資源的投入,其逆周期的資源投入,也是后起勢力常規采用的方式,對于集成電路的重技術和重資產屬性,其投資和量產需要周期長,其量產即落后的發展案例,在半導體的發展歷史里,也不難見。

部分資料參考:概念愛好者:《半導體賽道產業拾遺,百億模擬芯片迎來新機遇》半導體行業觀察:《芯片“暴利”江湖》