8月已逝,9月過半——所有A股上市公司2022上半年的業(yè)績公告已悉數(shù)發(fā)布,半導體領域玩家們對于業(yè)績的“爭奇斗艷”暫時告一段落。在硝煙散去之際,筆者在一份份財報中,覓得一家營收與利潤增速均取得不菲成績的公司——海光信息。

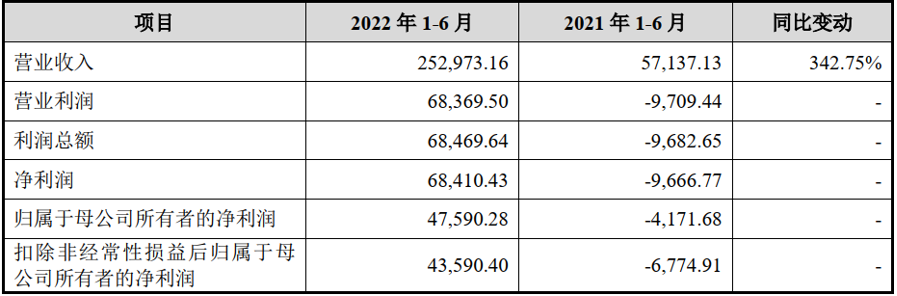

表、海光信息2022年1-6月業(yè)績及同比情況

單位:萬元

由上表可知,海光信息2022年1-6月實現(xiàn)營業(yè)收入25.30億元人民幣,同比去年增長342.75%,凈利潤達6.84億元,同比去年增長1240.79%。營收與凈利潤的同比增長率雙雙位列A股半導體領域公司業(yè)績增速第二名,坐穩(wěn)榜眼位置。那么在如此亮眼的業(yè)績背后,海光信息背后有著怎樣的技術路徑?又有著怎樣的隱憂?與非網今天將就此進行深度分析。

業(yè)績大幅度的增長主要由于海光系列芯片量產出貨,市場需求旺盛,前期訂單得到了良好的執(zhí)行。由于凈利潤去年同期處于虧損狀態(tài),2022上半年實現(xiàn)了扭虧為盈,由此產生的凈利潤增速或顯得過高而略有失真,但營收不為負,其連續(xù)多年的大幅增長對于業(yè)績增速的表現(xiàn)與提振更為直接。并且對于一家公司來說,在營收大幅增長中的過程中,逐步攫取利潤才是長勝之道。

海光信息的主營業(yè)務是研發(fā)、設計和銷售應用于服務器、工作站等計算、存儲設備中的高端處理器。其產品主要包括CPU和DCU兩大類。

CPU指中央處理器,為計算機系統(tǒng)中執(zhí)行運算指令和控制指令的核心部件。海光CPU產品主要面向復雜邏輯計算、多任務調度等通用處理器應用場景需求,作為服務器和工作站的重要組成部件。并且還兼容國際主流的x86處理器架構和技術路線。

談到x86架構,值得一提的是海光信息其實與AMD早有結緣,這也是海光為何采用x86架構的原因之一。早在2016年3月和2017年7月,海光微電子和海光集成分別于AMD簽署了《技術許可協(xié)議》,約定了AMD將高端處理器相關技術及軟件許可給兩家合資公司。這也是海光信息最初的技術來源。

DCU指的是深度計算處理器(Deep-learning Computing Unit),是海光信息基于通用的GPGPU架構,設計、發(fā)布的適合計算密集型和運算加速領域的一類協(xié)處理器。本質上,海光的DCU屬于GPGPU的一種,且全面兼容ROCm GPU計算生態(tài)。加上ROCm與CUDA在生態(tài)、編程環(huán)境等方面高度的相似,使得海光DCU能夠在一定程度上適配大數(shù)據處理、人工智能、商業(yè)計算方向上的國際主流軟件。

海光CPU基本組成架構圖

海光DCU基本組成結構圖

在構成上,除了結構邏輯與計算單元數(shù)量的差異性外,DCU與CPU存在一定程度的相似性,并且兩者在設計過程上也基本相同。從初期的架構設計、電路設計、微碼系統(tǒng)設計及安全模塊設計到中期仿真模擬、產品設計以及后續(xù)的流片工藝優(yōu)化、基板及封測工藝開發(fā)、硅后驗證等環(huán)節(jié),無一不在體現(xiàn)設計公司及其設計人員的技術功底、項目經驗以及與芯片制造廠商、封測廠商等上下游產業(yè)鏈關鍵環(huán)節(jié)之間的深度合作境況。

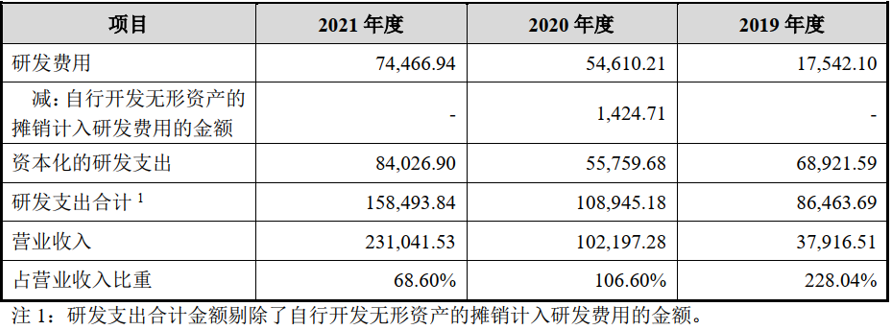

強勁收入背后的高額研發(fā)投入

表、2019-2021年 海光信息研發(fā)投入具體情況

單位:萬元

過去三年(2019-2021年),海光信息在研發(fā)上支出極高,合計達35.39億元,接近三個年度的營業(yè)總收入之和37.12億元。除了利潤表中已明確且已費用化的研發(fā)費用一項外,還有資本化的研發(fā)支出。

不過,對于公司來說,計入資本化研發(fā)支出本身意味著該項支出是處于開發(fā)階段的支出,企業(yè)在很大程度上具備了形成一項新產品或新技術的基本條件而受益,對應的支出也將可以轉入無形資產,按照預計受益年限進行攤銷。簡而言之,研發(fā)費用屬于早期的研究階段支出,很難直接給企業(yè)帶來收益,而資本化的研發(fā)支出更接近成果確認階段,更容易為企業(yè)帶來收益,前者一定程度上是后者的墊腳石。

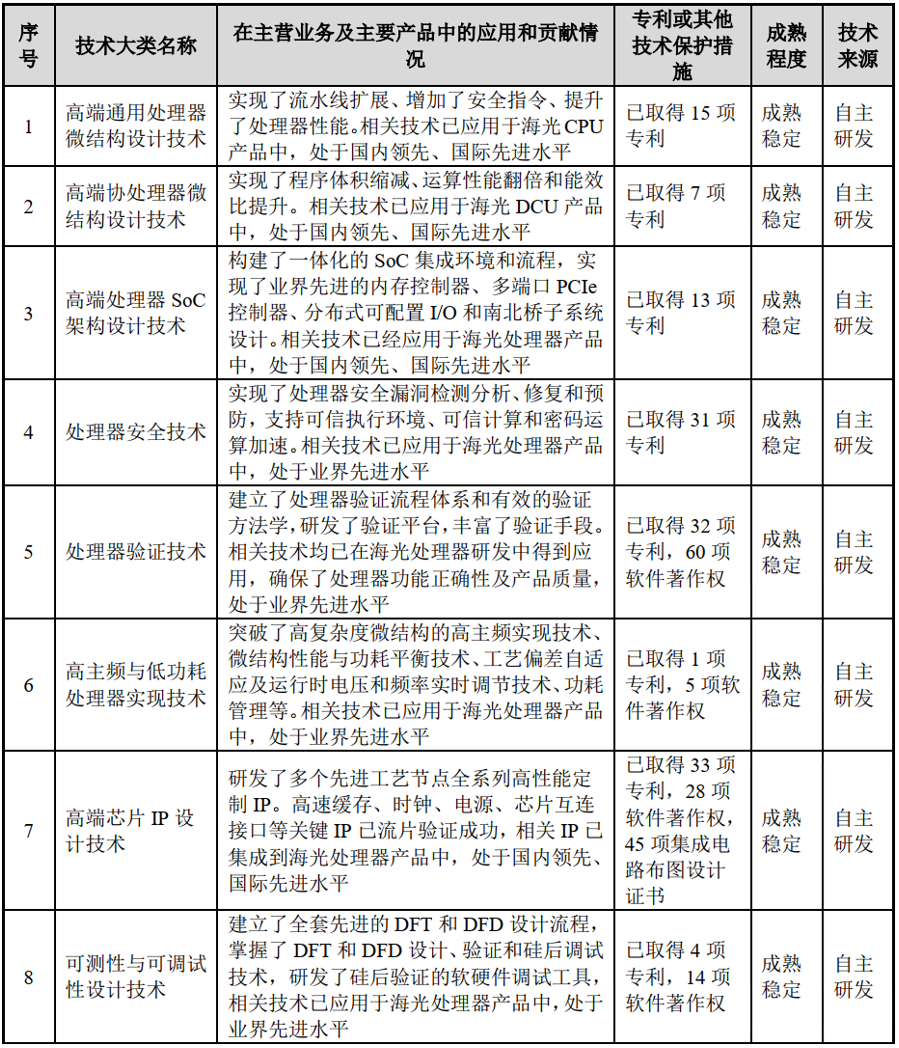

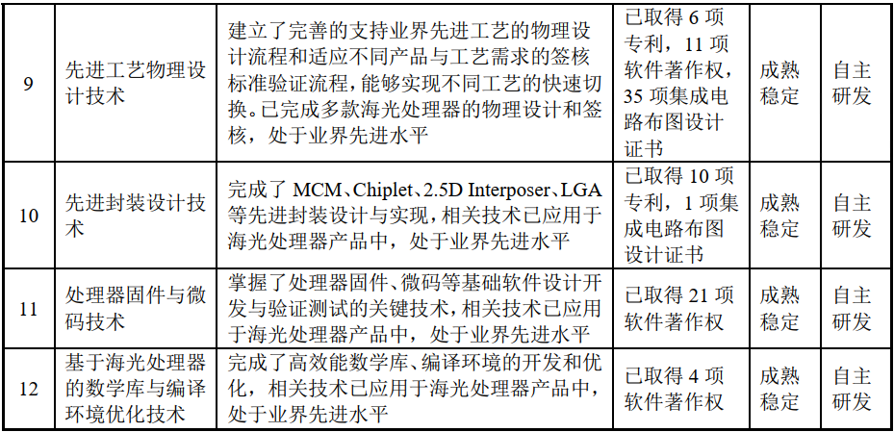

表、海光信息在CPU和DCU芯片設計方面掌握的核心技術

截至2021年底,海光信息共獲得發(fā)明專利136項、軟件著作權154項,以及集成電路布圖設計專有權81項。且形成CPU和DCU芯片設計方面的核心技術情況12項(如上表所示)。

同時,測試數(shù)據表面,海光CPU和DCU的產品性能均達到了國際上同類型主流高端處理器水平,在國內處于領先地位。

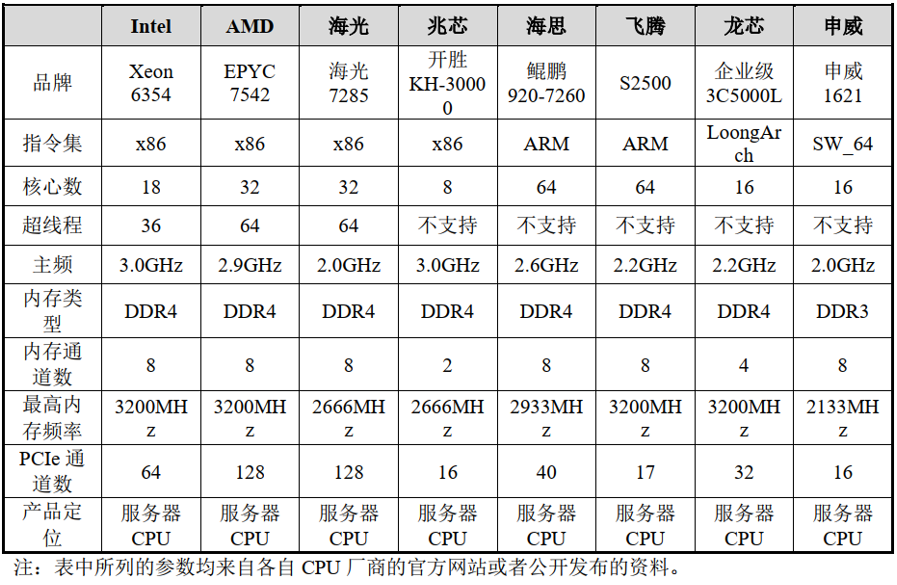

表、國內外主流CPU廠商的典型CPU參數(shù)比較

通常情況下,處理器核心數(shù)較多時,在其性能提升的同時,主頻的提升會收到限制;而內存通道、內存頻率、PCIe通道等參數(shù)也會直接影響處理器I/O性能,均是處理器重要的性能指標。另外,指令集本身即是影響處理器應用領域的重要因素,如對于x86和ARM等不同架構情況來說,核心數(shù)及超線程數(shù)量對產品性能影響程度有所不同,在此僅供參考。

2018年以來,國內已有知名服務器廠商搭載了海光CPU芯片,包括浪潮、新華三、同方等,并將其應用到金融領域客戶(中國銀行、工商銀行等),能源化工領域客戶(中石油、中石化等),并廣發(fā)應用在電信運營商的數(shù)據中心類業(yè)務中。

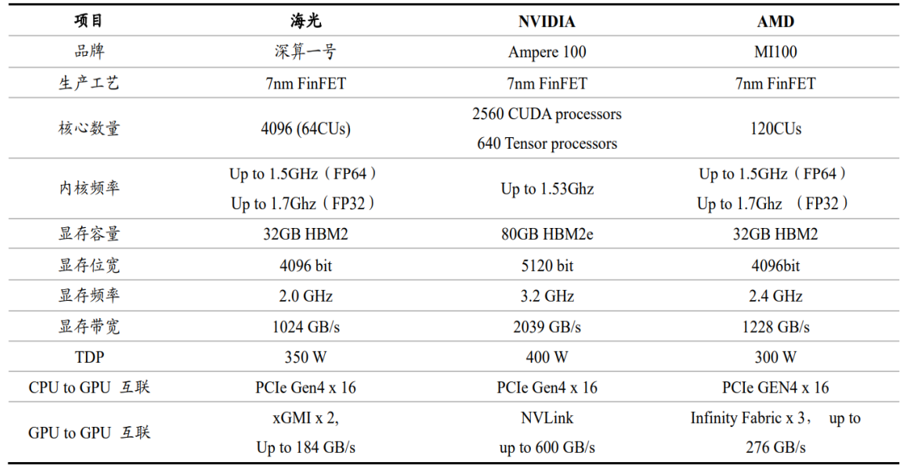

表、海光DCU產品深算一號與國際頭部GPU廠商同類產品對比

上表關于GPU的對比可知,在典型的應用場景下,海光深算一號指標達到國際上同類型高端產品的水平。未來,海光 DCU 將廣泛應用于大數(shù)據處理、人工智能、商業(yè)計算等領域。伴隨著的,除了已實現(xiàn)商業(yè)化應用的深算一號以外,還有2020年初啟動研發(fā)的深算二號,以及2022年6月推出的國內首個全精度異構計算平臺。

亮眼業(yè)績背后的三大隱憂

綜上所述,對于核心技術的不懈追求是海光信息企業(yè)發(fā)展的基石,由此形成了該公司在CPU及DCU方向上的技術積累及相關成果。同時,將技術成果進行商用化,持續(xù)輸出市場需要的產品,是本次海光信息業(yè)績大增背后的直接動因。那么在這背后,海光信息是否就可以高枕無憂呢?當然不是,筆者也看到了一些海光信息所面臨的隱患,在此分享一二,希望對于海光信息以及存在類似問題的企業(yè),有所警示。

“實體清單”風險

早在2019年6月24日,海光信息就曾被美國商務部工業(yè)與安全局列入其《出口管制條例》“實體清單”中,對海光芯片流片、采購EDA、IP工具造成了一定影響。另外,由于海光的技術源于AMD的技術授權,目前雖然尚未出現(xiàn)限制繼續(xù)使用AMD授權高端處理器相關技術的情形,但這始終像是懸在頭上的一柄劍,不知何時會突然落下。

另外,目前海光與部分EDA廠商也尚未完成續(xù)約,如授權過期后無法繼續(xù)使用相關產品,必然會造成一定影響。如果只是涉及更換成本倒也罷了,原有體系關鍵環(huán)節(jié)缺失本身更令人值得擔心。

因此,來自大洋彼岸的未知貿易保護措施,對公司未來新品研發(fā)進度、產品工藝更新、供應鏈保障等可能造成較大的不利影響。或者說,不確定性較高。此類問題雖說不可不防,但在目前的環(huán)境下,實無良策,更多的還是需要整個集成電路行業(yè)國產化的崛起,才能讓手里擁有更多的底牌。

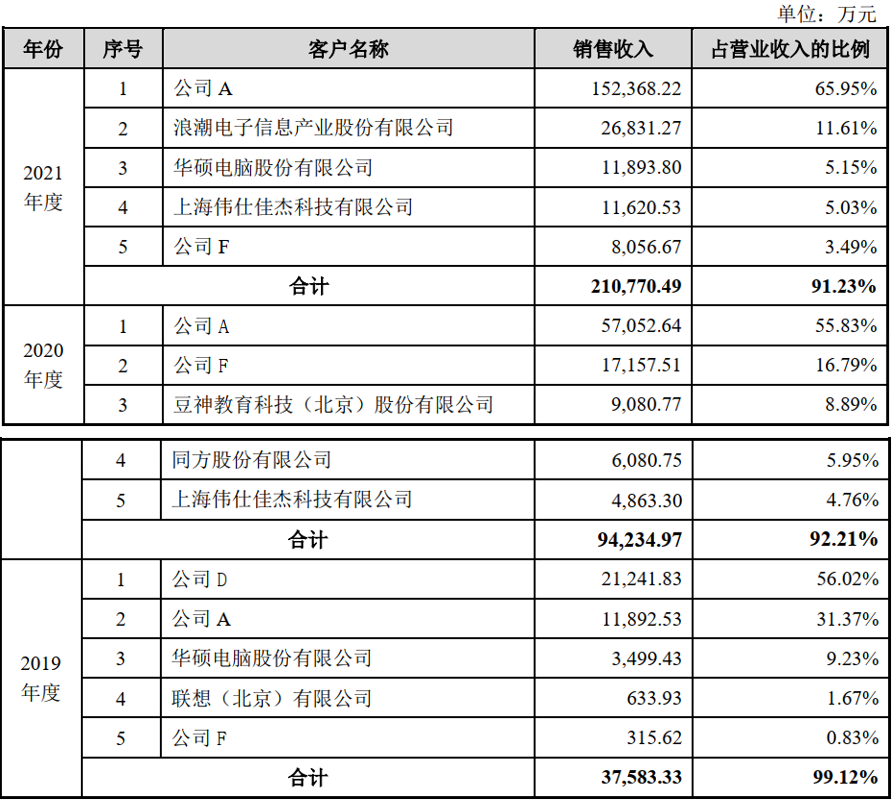

前五大客戶占比過于集中

2019-2021年,海光信息營業(yè)收入分別為 3.79億元、10.22億元和 23.10億元,其中,前五大客戶的銷售金額合計占當期營業(yè)收入的比例分別為 99.12%、 92.21%和 91.23%,客戶集中度高。如若上述主要客戶出現(xiàn)經營風險甚至客戶流失,而公司又未能及時拓展更多優(yōu)質客戶,那經營業(yè)績將面臨較大的波動。

雖說整體上看,前五大客戶銷售的占比在逐年下降,似乎相關問題在逐年緩解,但仔細查看單個客戶的銷售收入及營收占比情況可以發(fā)現(xiàn),第一大客戶的銷售占比并沒有下降,反而從2019年的56.02%增長至2021年的65.95%,而第二、第三大客戶也并未挑起大梁,銷售占比相應縮小。所以,對于海光信息來說,客戶集中度過高也是不得不面對的問題。

業(yè)績放緩的趨勢萌芽

立信會計師對海光信息2022年上半年業(yè)績的審閱報告顯示,2022年1-6月公司營收為25.30億元,歸母凈利潤為4.76億元。而海光信息對于2022年1-9月業(yè)績也進行了預告,營收預計約為36.70億元至40.80億元(取中值為38.75億元),同比增長170%至200%;歸母凈利潤為6.10億元至7.00億元(取中值為6.55億元),同比增長392%至465%。

雖說單看前三季度的業(yè)績增長依然亮眼,但相比二季度營收同比增長342.75%,及歸母凈利潤同比增長1240.79%而言,單三季度的業(yè)績同比增速的下滑似乎不可扭轉。

另外,環(huán)比情況也并不是特別樂觀。根據公司預測及計算,海光信息三季度的營收約為13.45億元,歸母凈利潤約為1.79億元。雖說從營收的角度看,三季度營收略高于上半年的一半,單季度環(huán)比增速或出現(xiàn)略微增長,但歸母凈利潤似乎將出現(xiàn)環(huán)比下滑幅度不低的情況。

這對于上半年業(yè)績如此優(yōu)秀的海光信息來說,可不算是好消息。如果說前兩個問題或許都不會在短期內,至少目前不會,對業(yè)績造成較大的沖擊,那這個問題更值得在短期內受到關注。當然,目前只是基于公司公告的一些推算和預測,具體以后續(xù)海光信息正式發(fā)布的三季報為準。

寫在最后

在整理半導體領域A股上市公司業(yè)績之時,筆者初見海光信息,看到國產CPU公司連續(xù)多年的業(yè)績增長,帶有幾分欣喜。在深入了解其企業(yè)情況之后,看到了一些隱憂,眉宇間又露出了幾分擔憂。不過,在發(fā)展中解決問題一向是我國的傳統(tǒng)與特色,筆者也相信海光的管理者不可能沒注意到這些問題與細節(jié),并且他們對于公司的境況與細節(jié)也一定更加了解。希望在未來的發(fā)展中,瑕不掩瑜。

更多信息可以來這里獲取==>>電子技術應用-AET<<