從2021開(kāi)始,5G、物聯(lián)網(wǎng)、大數(shù)據(jù)、人工智能等領(lǐng)域高速發(fā)展,全球半導(dǎo)體產(chǎn)業(yè)面臨巨大的先進(jìn)制程產(chǎn)能的擴(kuò)張需求,為半導(dǎo)體設(shè)備行業(yè)帶來(lái)巨大的市場(chǎng)空間。然而,本該持續(xù)繁榮發(fā)展的先進(jìn)半導(dǎo)體設(shè)備廠商,卻在今年一直表示憂心忡忡。

根據(jù)SEMI數(shù)據(jù)顯示,2023年全球半導(dǎo)體設(shè)備市場(chǎng)規(guī)模將年減16%至912億美元,中國(guó)大陸、中國(guó)臺(tái)灣、韓國(guó)分居前三。其中,晶圓廠設(shè)備市場(chǎng)將年減17%至788.4億美元,封裝設(shè)備市場(chǎng)年減13%至52.9億美元,測(cè)試設(shè)備市場(chǎng)年減7%至70.7億美元。而在前段設(shè)備部分,邏輯制程設(shè)備市場(chǎng)將較2022年減少9%,DRAM設(shè)備市場(chǎng)將大幅減少25%至108億美元,NAND Flash設(shè)備市場(chǎng)亦將下滑36%至122億美元。

市場(chǎng)的萎靡給全球半導(dǎo)體制造設(shè)備廠商的業(yè)績(jī)蒙上一層陰影。

01

全球半導(dǎo)體設(shè)備廠商業(yè)績(jī)明顯下滑

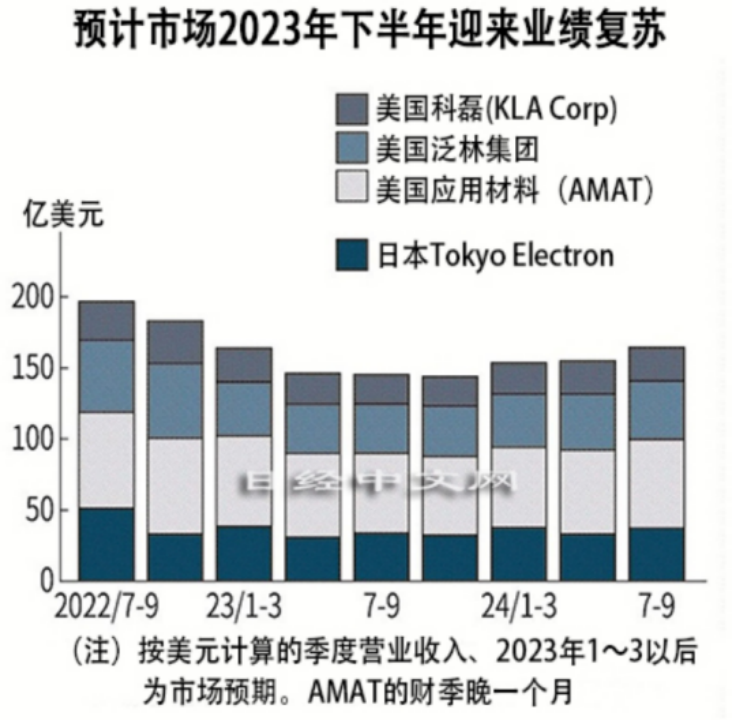

據(jù)《日本經(jīng)濟(jì)新聞》報(bào)道,全球半導(dǎo)體設(shè)備制造廠商的業(yè)績(jī)?cè)鲩L(zhǎng)明顯放緩。在9家主要廠商中,有8家公司2023年1月至3月(部分公司在2月至4月)營(yíng)收額將出現(xiàn)同比下降或增長(zhǎng)放緩。原因在于半導(dǎo)體市場(chǎng)狀況不佳導(dǎo)致需求停滯,美國(guó)對(duì)中國(guó)的出口限制也產(chǎn)生了一定影響。

美國(guó)應(yīng)用材料公司近日公布數(shù)據(jù)稱,預(yù)計(jì)2023年2月至4月的營(yíng)收額為60億至68億美元,比上年同期減少4%至9%。

在2022年10月至12月(AMAT為11月至次年1月)期間,9家大廠商中有5家確保了最終盈利,如美國(guó)泛林集團(tuán)和愛(ài)德萬(wàn)公司。但從各公司今年1月至3月(AMAT為2月至4月)的營(yíng)收額預(yù)測(cè)值看,存在明顯的增長(zhǎng)放緩傾向。泛林集團(tuán)和東京電子等6家公司的營(yíng)收額可能比上年同期減少,有望盈利的Adesto公司和SCREEN holdings的利潤(rùn)增長(zhǎng)率則將為兩年來(lái)的最低水平。

根據(jù)SEMI的預(yù)測(cè),2022年世界半導(dǎo)體設(shè)備市場(chǎng)規(guī)模以1085億美元刷新歷史最高紀(jì)錄,但2023年將出現(xiàn)4年來(lái)的首次負(fù)增長(zhǎng)。

02

業(yè)績(jī)承壓的原因

一方面,是半導(dǎo)體廠商減少投資。受智能手機(jī)等終端需求減弱和經(jīng)濟(jì)減速的影響,半導(dǎo)體用戶開(kāi)始?jí)嚎s這幾年積累的過(guò)度庫(kù)存,建廠計(jì)劃也暫且擱置或推遲,半導(dǎo)體市場(chǎng)正迅速惡化。尤其受影響較大的存儲(chǔ)器大廠商在2023年的設(shè)備投資銳減,比如:美光表示將大幅削減資本開(kāi)支,將2023財(cái)年的資本支出計(jì)劃從2022財(cái)年的120億美元削減至80億美元,將芯片設(shè)備方面的支出削減最多50%;而SK海力士則在去年第二季度半導(dǎo)體市場(chǎng)不景氣時(shí)要求延遲交貨后,第四季度轉(zhuǎn)向完全取消設(shè)備采購(gòu)訂單。

另一方面,美國(guó)對(duì)中國(guó)實(shí)施的出口限制措施成為重負(fù)。自美國(guó)商務(wù)部工業(yè)與安全局去年10月發(fā)布了針對(duì)中國(guó)先進(jìn)計(jì)算、半導(dǎo)體制造和超級(jí)計(jì)算機(jī)領(lǐng)域的出口管制新規(guī)的當(dāng)月,大陸采購(gòu)半導(dǎo)體制造設(shè)備的金額就同比下降了27%,創(chuàng)下了近兩年來(lái)的最低點(diǎn)。全球前十大半導(dǎo)體設(shè)備廠商中有六家廠商紛紛站出來(lái)示警。

應(yīng)用材料:預(yù)估2023年在中國(guó)營(yíng)收損失高達(dá)25億美元,但如果美國(guó)政府加速核發(fā)供貨所需的許可證,影響可能縮小到15億-20億美元。

ASML:2021年ASML的第一大客戶就是中國(guó)芯片廠商,中國(guó)芯片廠商為ASML貢獻(xiàn)了超過(guò)290億美元。ASML也稱中國(guó)客戶可能難以獲得他們需要的其他零件。如果來(lái)自中國(guó)的工具訂單放緩,它可能會(huì)在其他地方銷售。

泛林集團(tuán):中國(guó)占泛林銷售額約30%,預(yù)計(jì)收入將在2023年減少20 億至25億美元。今年來(lái)自大陸地區(qū)的銷售額可能會(huì)減少近一半,如果不是受到新規(guī)的影響,今年的營(yíng)收數(shù)字將會(huì)高很多。

科磊:2022年第三季度,科磊營(yíng)收27.24億美元中以中國(guó)市場(chǎng)貢獻(xiàn)最大,營(yíng)收占比高達(dá)31%。科磊集團(tuán)表示對(duì)中國(guó)大陸地區(qū)的業(yè)務(wù)前景持悲觀態(tài)度,預(yù)估2023年全球營(yíng)收損失6億-9億美元。

東京電子:公司約有四分之一的收入來(lái)自大陸,全面下調(diào)的年度業(yè)績(jī)金額達(dá)2500億日元,其中約一半就是因?yàn)槊绹?guó)新規(guī)的影響,出口到大陸的設(shè)備受到了相應(yīng)限制。

ASMI:2022 年前九個(gè)月,ASMI在中國(guó)的設(shè)備銷售額占其總收入的16%,預(yù)計(jì)美國(guó)對(duì)華新規(guī)將影響其在中國(guó)40%以上的銷售額。

美國(guó)對(duì)華半導(dǎo)體出口管制新規(guī)在打壓中國(guó)半導(dǎo)體產(chǎn)業(yè)發(fā)展的同時(shí),不僅影響到了半導(dǎo)體設(shè)備廠商在中國(guó)大陸的業(yè)績(jī),同時(shí)還將影響他們?cè)谌虻氖袌?chǎng)份額。特別是在全球半導(dǎo)體市場(chǎng)持續(xù)下滑,芯片制造商紛紛縮減資本支出的背景之下,半導(dǎo)體設(shè)備廠商的日子并不好過(guò)。

據(jù)悉,美國(guó)三大半導(dǎo)體設(shè)備大廠應(yīng)用材料、泛林集團(tuán)、科磊自去年10月以來(lái),正紛紛將非中國(guó)籍的員工轉(zhuǎn)移到新加坡及馬來(lái)西亞,或是設(shè)法在東南亞增加產(chǎn)能。

據(jù)泛林集團(tuán)、科磊的子系統(tǒng)供應(yīng)商高層透露,上述趨勢(shì)是在去年底出現(xiàn)的。“過(guò)去幾個(gè)月來(lái),客戶要求我們加速支持他們東南亞的據(jù)點(diǎn)。我們注意到,客戶當(dāng)?shù)氐娜藛T增加了。”

泛林集團(tuán)表示,該公司的戰(zhàn)略是在地理上靠近客戶,這導(dǎo)致它在整個(gè)亞洲進(jìn)行投資,包括馬來(lái)西亞的新技術(shù)生產(chǎn)設(shè)施,韓國(guó)的技術(shù)中心和印度的工程設(shè)施。“由于宏觀經(jīng)濟(jì)逆風(fēng)、最近的貿(mào)易限制了我們?cè)谥袊?guó)開(kāi)展業(yè)務(wù)的能力,以及預(yù)計(jì)2023年全球晶圓制造設(shè)備支出將下降,我們正在采取一系列措施來(lái)管控成本。”

科磊也表示:“鑒于目前的地緣政治壓力,我們?cè)跂|南亞的業(yè)務(wù)在增加。”

失去中國(guó)的半導(dǎo)體市場(chǎng)給半導(dǎo)體設(shè)備巨頭的業(yè)務(wù)帶來(lái)很大程度的折損。不過(guò),這也給了中國(guó)本土設(shè)備廠商發(fā)展的機(jī)會(huì)。

03

中國(guó)半導(dǎo)體設(shè)備廠商的機(jī)會(huì)?

根據(jù)SIA數(shù)據(jù)統(tǒng)計(jì),全球半導(dǎo)體設(shè)備大致可以分為11大類,50多種機(jī)型。前道設(shè)備用于晶圓制造過(guò)程,覆蓋從光片到晶圓的成百上千道工序,主要有光刻機(jī)、刻蝕機(jī)、薄膜沉積機(jī)、離子注入機(jī)、CMP設(shè)備、清洗機(jī)、前道檢測(cè)設(shè)備和氧化退火設(shè)備八大類,前道設(shè)備占據(jù)了整個(gè)市場(chǎng)的80%~85%,其中光刻機(jī)、刻蝕機(jī)和薄膜設(shè)備是價(jià)值量最大的三大環(huán)節(jié),各自所占的市場(chǎng)規(guī)模均達(dá)到了前道設(shè)備總量的20%以上;后道設(shè)備主要分為測(cè)試設(shè)備和封裝設(shè)備。

目前,全球前5大半導(dǎo)體設(shè)備廠商均屬于前道設(shè)備的應(yīng)用廠商,分別為應(yīng)用材料、ASML、東京電子、泛林半導(dǎo)體、柯磊,其中3家平臺(tái)型橫跨刻蝕,薄膜,清洗,離子注入等多個(gè)領(lǐng)域。禁令之下,是否會(huì)有更多的半導(dǎo)體設(shè)備訂單有機(jī)會(huì)流向國(guó)產(chǎn)設(shè)備廠商?

2022年中國(guó)晶圓廠商半導(dǎo)體設(shè)備國(guó)產(chǎn)化率較2021年明顯提升,從21%提升至35%。根據(jù)2022年國(guó)內(nèi)晶圓產(chǎn)線的招標(biāo)情況,也可以發(fā)現(xiàn):中國(guó)半導(dǎo)體設(shè)備廠商合計(jì)中標(biāo)231臺(tái)設(shè)備,中標(biāo)比例達(dá)到了30%左右。在PVD設(shè)備和氧化設(shè)備、濕法腐蝕設(shè)備等領(lǐng)域,國(guó)產(chǎn)設(shè)備占比已經(jīng)超過(guò)了50%,有些甚至高達(dá)70%左右。之前有數(shù)據(jù)顯示,2019年時(shí),國(guó)產(chǎn)半導(dǎo)體設(shè)備的占比才7.5%左右,如今已提升了30%左右。

除了設(shè)備中標(biāo)率的顯著提升之外,2022年中國(guó)半導(dǎo)體設(shè)備廠商的業(yè)績(jī)也倍加亮眼。

截至2023年2月1日,近100家半導(dǎo)體產(chǎn)業(yè)相關(guān)公司發(fā)布了2022年業(yè)績(jī)預(yù)告,其中半數(shù)以上廠商實(shí)現(xiàn)了凈利潤(rùn)同比增長(zhǎng),且多為設(shè)備和材料類的半導(dǎo)體上市公司。增速大于100%的公司中就有拓荊科技、芯源微、華海清科、長(zhǎng)川科技、北方華創(chuàng)等多家半導(dǎo)體設(shè)備公司。

據(jù)悉,已公布的12家半導(dǎo)體設(shè)備公司2022年業(yè)績(jī)預(yù)告均實(shí)現(xiàn)正增長(zhǎng)。以增長(zhǎng)下限計(jì)算,增長(zhǎng)超1倍的有6家,9家增長(zhǎng)下限均超30%。

在海外芯片巨頭業(yè)績(jī)紛紛暴雷的情況下,國(guó)內(nèi)半導(dǎo)體設(shè)備廠商的業(yè)績(jī)普遍向好、逆勢(shì)增長(zhǎng),這在當(dāng)前局勢(shì)下無(wú)疑給半導(dǎo)體設(shè)備國(guó)產(chǎn)化注入信心,想必未來(lái)也會(huì)有更大的市場(chǎng)流向國(guó)產(chǎn)半導(dǎo)體廠商。隨著國(guó)內(nèi)廠商更大力度投入半導(dǎo)體設(shè)備領(lǐng)域,部分廠商進(jìn)入全球市場(chǎng),行業(yè)競(jìng)爭(zhēng)將進(jìn)一步加劇。

相對(duì)于2022年,2023年全球芯片行業(yè)面臨的市場(chǎng)壓力依然不易,芯片供大于求的局面在短期內(nèi)難以改寫,半導(dǎo)體設(shè)備行業(yè)的復(fù)蘇可能還需要經(jīng)歷較長(zhǎng)時(shí)間的庫(kù)存調(diào)整。

更多信息可以來(lái)這里獲取==>>電子技術(shù)應(yīng)用-AET<<